本記事はインドネシア進出を本格的に検討している、もしくは進めている方向けに、進出する際に携わる可能性の高いインドネシアの税務・税制を紹介します。

具体的に特にインドネシア進出後の現地法人が関わる

- 税務申告

- 税務調査

- 租税条約

について解説していきます。

インドネシア進出の流れ・手順や現地の税理士事務所等については下記記事で詳しく解説しています。あわせてご覧ください。

1. インドネシアの税務申告について

まずは「インドネシアの税務申告」について解説します。

インドネシアで法人に申告義務がある税金を一覧にしましたので、ご覧ください。

<インドネシアの税務申告 一覧>

※2024年時点での税目・税率を記載しております。

| 税目 | 主な税率 |

|---|---|

| 法人所得税 |

|

| 付加価値税 |

|

| 源泉徴収税 |

|

| 輸入関連の 諸税 |

|

| 地方税 |

|

| 社会保険料 |

|

それぞれについて解説します。

なお、社会保険料以外のインドネシアの税務申告は、e-Filingやe-Billingシステムを使用した電子申告により行なわれています。

特に付加価値税については、課税対象取引が行われた月の翌月末までに、電子申告による申告と納付が必要です。

インドネシアの

「税務・税制」について

無料相談を実施中

手続きの漏れや不備が原因で、不許可・不交付になるケースは多いです。

渡航目的に応じた「必要書類の準備」や「申請手続き」を分かりやすくご説明し、さらに「評判の良い代行業者」もご紹介いたします!

1-1. 法人所得税(Pajak Penghasilan Badan)

インドネシアの法人所得税は通常22%で、キャピタルゲインを含む全世界所得が課税対象となります。

また、中小企業や特定の産業に対しては減税措置が用意されています。

インドネシアの法人所得税は次のようになっています。

<インドネシアの法人所得税の税率>

| 法人所得税 | 税率 |

|---|---|

| 下記に該当しない企業 | 通常22% |

| 株式の40%以上を公開している上場企業 | 3%軽減され、実効税率は19% |

| 年間売上高500億ルピアの企業 | 課税所得48億ルピアまでは法人税率が2分の1に軽減される |

| 年間売上高48億ルピア以下の企業 | 毎月の売上高に対して0.5%課税 |

上記のように「株式の公開比率」や「年間の売上高」に応じて、法人所得税は軽減されます。

また、「特定の事業分野および地域へ投資する企業」や「製造品の輸出に従事する企業」等、インドネシア政府が定める一定の条件を満たしている場合、法人所得税の減額など税制の優遇措置を受けられます。

1-1-1. 月次法人税前払い(PPh 25)

インドネシアの法人所得税は月次法人税を前払いで納税しなければなりません。

前年度の実績(源泉徴収済分を除く前年度の所得税の総額)を予想年間納税額とし、12で割った金額を、毎月納付します。

納付日は毎月15日で、遅延すると利息がかかるため注意しましょう。

1-1-2. 年次法人税申告(SPT Tahunan PPh Badan)

インドネシアでは、課税年度の終了後4か月以内に年次法人税申告を行う必要があります。

<年次法人税申告>

| 概要 | 詳細 |

|---|---|

| 申告時期 | 課税年度の終了後4か月以内(2か月の延長可) |

| 必要書類 | 財務諸表、損益計算書、控除証明書など |

| 申告方法 | 年次法人税申告書の提出と法人税の精算 |

例えば、2024年12月が決算の場合、2025年4月末までに申告を完了させなければなりません。

また、年次法人税申告時には、課税年度中に予納した法人税の精算を行い、過不足がないか確認する必要があります。 計算した結果、納めすぎていれば還付を受けることができ、足りなければ不足分を納付しなければなりません。

1-1-3. 過払い分の税金の還付

年次法人税申告により法人所得税が過払いとなった場合には、税金の還付請求が可能です。

税金の還付は、還付請求の手続き後に税務調査を経て実施されるため、最長12か月の期間を要します。

また、税務当局の担当官との見解の相違から還付手続きがスムーズに進まないことも多く、企業にとって大きな負担となるケースが多いです。(※自分自身で手続きして還付を受けるのはかなり難しい)

1-2. 付加価値税(VAT・PPn)

付加価値税(VAT・PPn)は日本の消費税にあたり、

付加価値税は最終的に消費者が負担するものですが、企業にはその徴収と納税義務が課せられているため、毎月申告書の提出および納付をしなければなりません。

なお、付加価値税の税率は上昇傾向にあり、25年1月1日からは「12%」になる予定です。

1-3. 源泉徴収税

インドネシアでの税務処理で特に面倒なのは、物販以外のほとんどの取引が課税対象となる源泉徴収税です。

日本では「源泉税」といえば従業員の所得税が一般的ですが、

源泉徴収税は所得税法(PPh)の関連条文番号に基づき、以下のように分類されています。

<源泉徴収税 一覧>

| 種類 | 内容 |

|---|---|

| PPh 21 | 個人所得税(給与、その他の個人への支払)に対する源泉徴収 |

| PPh 23 | 居住者への支払(利子や配当、使用料など)に係る源泉徴収 |

| PPh 22 | 輸入等にかかる所得税の前払い税 |

| PPh 4-2 | 最終課税 / 源泉分離課税 |

| PPh 26 | 非居住者への支払い |

取引があった翌月10日までに納税しなければならず、多くの手間と労力がかかります。

1-3-1.【PPh21】個人所得税(給与、その他の個人への支払)に対する源泉徴収

個人所得税の源泉徴収は日本の給与所得で使われているものと同じで、個人に対する給与などを対象にしています。

インドネシアでの個人所得税に対する源泉徴収の税率は、次のとおりです。

<PPh21の税率>

- 5%:年間所得6,000 万ルピア以下

- 15%:年間所得6,000 万ルピア超〜2 億 5,000万ルピア以下

- 25%:年間所得2 億5,000 万ルピア超〜5億ルピア以下

- 30%:年間所得5 億ルピア超〜50億ルピア以下

- 35%:年間所得50 億ルピア超

給与の場合、雇用主(事業所)は従業員に支給する給与に対して所得税分の源泉徴収を行い、国庫(税務当局)に納付します。

個人への給与の他、個人事業主や税理士といった従業員以外に対する報酬についても課税対象です。

1-3-2.【PPh23】 居住者への支払(利子や配当、使用料など)に係る源泉徴収

インドネシアの居住者への利子や配当、サービスに対する報酬などの支払いには、総額の「15%」、もしくは「2%」の所得税が課せられます。

<PPh23の税率>

- 15%:配当、利子(ローン保証料などを含む)、ロイヤルティ、懸賞金および賞金、サービス報酬、技術料、経営者報酬、プロフェッショナルフィーなど

- 2%:土地や建物以外の資産のレンタル料、サービスに対する報酬(マネジメント、コンサルティング、保守修繕など)

なお、インドネシア国内で提供されるほとんどのサービスが課税対象になります(所得税により源泉徴収されたものを除く)。

納税義務は支払側(サービスを受けた側)にあるため、「請求金額の2%」を源泉徴収し、サービスの提供者に代わって納税することになります。

また、納税者番号(NPWP)を有しない者への支払いにかかる源泉税率は4%となる点に注意しましょう。

1-3-3.【PPh22】輸入時の前払所得税に対する源泉徴収

材料や物品の輸入時の前払所得税に対する源泉徴収の税率は次のとおりです。

<PPh22の税率と該当する報酬等>

- 2.5%:輸入業者ライセンス保持者

- 7.5%:輸入業者ライセンス非保持者

メーカーや商社が材料などを輸入する場合、通関時に関税、付加価値税と一緒に納税します。

なお、一部の物品(小麦や大豆、製紙、セメントなど)の輸入においては、異なる税率が適用される場合があります。

1-3-4.【PPh4-2】 最終課税 / 源泉分離課税

主に土地や建物の賃貸料に適用される最終課税です。

税率は10%で賃貸料を支払う借主が源泉徴収し、納税します。この仕組みは源泉分離課税と呼ばれ、納付された税は還付されません。

なお、2019年以降、PPh4-2の規定が見直され、特に建設業に影響を与えています。

1-3-5.【PPh26】非居住者への支払い

インドネシアに居住する個人・法人が非居住者に対して次の支払いをする場合、20%の税率で源泉徴収し、所得税を納付しなければなりません。

<PPh26の対象>

- 配当

- 利子

- ロイヤルティやレンタル料、または資産使用に対する支払い

- 各種サービスに対する報酬

- 懸賞金および賞金

- 年金および定期的な支払い

- スワッププレミアムとその他ヘッジ取引

- 債務免除益

- 支店/恒久的施設(PE)の法人所得税を差し引いた後の利益

ただし、インドネシアと租税条約を結ぶ国に居住する受領者に報酬などを支払う場合には、申告前にインドネシアの税務署に申請し、源泉税率の減免を受けることができます。

1-4.輸入関連の諸税

輸入品には関税が課され、加えて付加価値税も支払う必要があります。

インドネシアの輸入関税は、輸入する物品のコストや保険、運賃(CIF)に基づいて算出された関税評価額に対して0%~200%の税率で徴収されます。

具体的なインドネシアの輸入関税は、次の4つです。

- 最必需品:0~10%

- 必需品:10~40%

- 一般品:50~70%

- 贅沢品:上限200%

また、製造会社や商社が材料や物品を輸入する際には、輸入関税の他に11%の付加価値税を通関時に納税しなければなりません。

輸入関税が免除されている品目であっても、付加価値税は原則徴収されます。

1-5.地方税

インドネシアの地方税は州税と県・市税に分かれており、主な税目は次のとおりです。

<インドネシアの地方税>

| 地方税の種類 | 税目 |

|---|---|

| 州税 |

|

| 県・市税 |

|

地方税は税目ごとに税率の上限と下限が定められており、その範囲内で税率が設定されます。

なお、地方税の税率を独自に設定することはできますが、新たに税目を設けることは許されていません。

不動産税(PBB)

企業の税務処理でよく使われる地方税の一つが不動産税です。

不動産税(Pajak Bumi dan Bangunan、PBB)は、所有する土地や建物に対して課される地方税で、標準税率は不動産評価額の「0.5%」です。基本的にすべての土地や建物が課税対象となり、毎年支払う義務があります。

1-6.社会保険料

インドネシアでは6か月以上働く全従業員(外国人を含む)に対して、企業は社会保険を提供する義務があります。主な社会保険として「健康保険(BPJS Kesehatan)」と「労働者保険(BPJS Ketenagakerjaan)」があり、企業負担の保険料割合について紹介します。

1-6-1. 健康保険(BPJS Kesehatan)

保険料は給与の5%で、

- 「企業が4%」、「従業員が1%」を負担します

また、給与の上限は1,200万ルピア/月と定められており、この上限に基づいて保険料が計算されます。

公式サイト:BPJS Kesehatan

1-6-2. 労働者保険(BPJS Ketenagakerjaan)

労働者保険は、労働者のための労災保険や死亡保険などを含む総合的な保険です。

企業が負担する給与に対する保険料の割合は以下のとおりです。

<労働者保険の種類と保険料の割合>

| 労働者保険の種類 | 保険料の割合 |

|---|---|

| 労災保険 | 給与の「0.24%〜1.74%」を企業が全額負担する。業種の危険度に応じて、税率が異なる。 |

| 死亡保険 | 給与の「0.3%」を企業が全額負担する。 |

| 老齢保険 | 給与の「3.7%」を企業、「2%」を従業員が負担する。 |

| 年金 | 給与の「2%」を雇用主、「1%」を従業員が負担する。 |

労働者保険には「労災保険や死亡保険のように企業側が全額するもの」と、「老齢保険や年金のように従業員も負担するもの」に分かれています。

公式サイト:BPJS Ketenagakerjaan

1-6-3. 社会保険料の申告と支払方法

社会保険料は毎月10日までに、健康保険や労働者保険を管理・監督しているBPJS(Badan Penyelenggara Jaminan Sosial)に支払う必要があります。

支払いはBPJSのオンラインシステムを使って行いますが、期限を過ぎると2%の追加料金がかかるので、必ず期限内に支払いましょう。

また、従業員の雇用や退職などで登録内容に変更があった場合も、オンラインで申告できます。

インドネシアの

「税務申告」について

無料相談を実施中

法人所得税、付加価値税(VAT)、源泉徴収税など主要な税目の基本情報や支払い方法、税務申告の流れなど「税務申告」に関するお悩みや疑問を解決いたします!

2. インドネシアの税務調査について

インドネシアの税務調査は「税の還付請求」や「赤字企業」、「税務事項の直前」などの場合に実施されることが多く、特に外国企業は税務当局のターゲットになりやすい傾向があります。

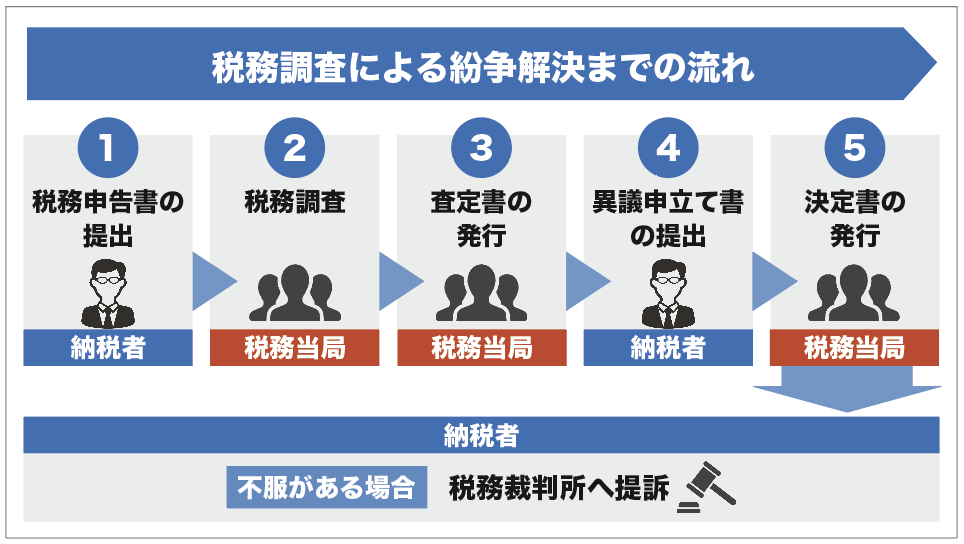

以下は税務調査から異議申立て、税務裁判の流れとなります。

<税務調査による紛争解決までの流れ>

税務調査が実施されると長期化するケースも多く、それに備えるための準備と対応は現地企業にとって大きな負担です。

また、税務調査官によって事例の解釈が異なることがあり、以前は問題とされなかった処理が新たに指摘されることもあります。

2-1. 調査結果に異議申立てができる

税務調査の結果に不服がある場合、

例えば、税務調査で追徴課税が課されることがあり、その内容に納得できない場合は査定書の発行日から「3か月以内」に異議申立てを行わなければなりません。

税務当局は、異議申立てを受け取ってから「12か月以内」に決定を下す義務があり、12か月以内に決定が下されない場合は申立てが認められたものとみなされます。

ただし、異議申立ては却下されることも多く、却下された場合には未払い税金に対して30%の追加課徴金が課される点にご留意ください。

2-2.税務裁判所に提訴できる

異議申立ての結果に納得できない場合、

2021年の調査によると、税務調査に不満があり異議申立てを行った件数は2万2,500件あり、そのうち1万2,319件が税務裁判所に提訴されました。

注目すべき点は、税務裁判所が税務当局の課税処分を支持した割合が50%未満で、納税者の主張が認められるケースが多いことです。

<税務当局を支持した判決の割合>

- 2017年:43.38%

- 2018年:43.54%

- 2019年:40.54%

- 2020年:43.10%

- 2021年:43.25%

ただし、税務当局の処分に不満があっても、異議申立てや税務裁判は簡単ではありません。勝てる保証はなく、裁判に3年ほどかかることもあります。

また、納税済みで争えば追徴課税は発生しませんが、未納で敗訴すると60%の追徴課税がかかり、支払額が2倍になるリスクがあるため、十分注意が必要です。

インドネシアの

「税務調査」について

無料相談を実施中

事前対策や対応方法などを「税務調査」に関する不安を解消いたします。

また、内容によっては「現地で評判の良い税務コンサルや税理士事務所」を無料でご紹介いたします!

3. 日本・インドネシア租税条約について

日本とインドネシア間の租税条約は1982年に署名されています。

二国間租税条約は、二重課税や脱税、租税などを回避し、二国間の健全な投資や経済交流を促進する目的で締結される条約のことです。

租税条約によって、両国間の所得に対する課税権が明確にされ、特定の条件下では税率の引き下げが適用される仕組みが整えられています。

参考:財務省|我が国の租税条約等の一覧

参考:JBIC国際協力銀行|税制

3-1. 恒久的施設(PE)について

インドネシアにおける恒久的施設(Permanent Establishment: PE)とは、

3-1-1. インドネシアのPE 一覧

日本とインドネシアでは租税条約に基づいてPEを定義しており、以下のPEで得た所得にはインドネシアでの課税対象となります。

<インドネシアのPE 一覧>

| PEの種類 | 内容 |

|---|---|

| 支店PE |

支店PEとみなされる場所には、次のようなものが挙げられます。

|

| サービスPE | 企業がインドネシアへ従業員を派遣し、現地で一定期間(183日等)に渡りコンサルティング業務等の提供を行う場合、物理的な場所がなくてもPEとみなされます。 |

| 代理人PE |

企業の名において契約を締結する権限を持ち、その権限を反復して行う代理人はPEとみなされます。 具体的には次のような代理人はPEとみなされることが多いです。

|

| 建設PE | 建設工事や据付工事が1年を超えて行われる場合、その場所はPEとみなされます。 |

したがって、外国企業は自社の活動がPEに該当するかどうかを慎重に評価し、それに基づいて適切な税務戦略を策定することが重要です。

3-1-2. PEに関する税務リスク

PEが存在しているにもかかわらず本社に不正な支払いを行うと、さまざまな税務リスクが発生します。

「移転価格監査」や「仮装隠蔽」、「二重課税」、「追加の源泉徴収税」など、多岐にわたるリスクが企業にとって財務的および法的な負担を増加させる可能性があります。

想定される税務リスクは以下のとおりです。

<PEに関する税務リスク>

| 税務リスク | 内容 |

|---|---|

| 移転価格税制(Transfer Pricing) | インドネシア税務当局は、本社への支払いが市場価格に基づいていないと判断した場合、移転価格税制による監査を行い、取引価格の修正や追加課税が発生するリスクがあります。 |

| 仮装隠蔽 (Tax Evasion) |

PEが得るべき利益を本社に送ることで税負担を軽減しようとする行為は、仮装隠蔽と見なされる可能性があり、重大な罰金やペナルティ、最悪の場合には刑事罰が科されるリスクがあります。 |

| 二重課税 | 不適切な利益移転により、インドネシアと本社の所在国双方で課税されるリスクがあり、条約の恩恵を受けられない場合があります。 |

| 源泉徴収税の追加負担 | 本社への不正な支払いが発生した場合、その支払いにも源泉徴収税(PPh 26)の適用を求められる可能性があります。 |

| 経済的実体の否認 | 税務当局がPEの活動が実質的に独立したものと判断した場合、再評価され、インドネシアで追加の課税が行われるリスクがあります。 |

| 税務調査のリスク | 税務当局はPEと本社間の取引について詳細な文書や証拠を要求し、適切な対応ができない場合には追加のペナルティや利息の支払いが求められるリスクがあります。 |

インドネシアでのビジネスを展開する際は、税務コンプライアンスを遵守し、適切な価格での取引を行うことが重要です。

3-2. STTRについて

STTRとは軽課税国にある受取者に支払いが行われる場合に、

インドネシアは2024年9月24日に、このSTTRに関する多国間協定(MLI)に署名しました。

付随する細則に関しては、現時点では未だ完成しておらず今後注意が必要になってきます。この協定によって、二国間の租税条約による優遇措置を適用しないことが可能となり、インドネシアは税収を増やしやすくなります。

例えば、インドネシアにある日系企業が現地で得た収益に対して、インドネシアが追加で税金を課すことが可能になり、企業はより高い税負担を考慮する必要があるため、注意が必要です。

インドネシアの「税務・税制」の

無料相談を受付中!

税務や税制の対策を何から始めればいいのかわからない

初めてインドネシア進出する企業向けに、「進出前」「進出後」に注意すべきポイントをご案内いたします!

過剰な税負担や罰則を回避したい

二重課税防止条約の概要や罰則やペナルティを防ぐための注意点をご説明いたします。

また、インドネシアの税務・税制に精通した「現地コンサル」や「現地税理士事務所」を無料でご紹介いたします!

1か月調べるよりも5分の相談の方が

1か月調べるよりも5分の相談の方が早く課題解決できます

「インドネシアでのビジネスの始め方」関連記事

- インドネシア進出の流れ・手順とやるべき事を段階別に解説

- 【インドネシア進出を検討する企業向け】市場調査と実行可能性調査(F/S)の方法・費用相場をまとめて解説

- インドネシアでの会社設立「どれを選べばいいのか」がわかる|設立・進出形態の比較一覧

- 【基礎から解説】インドネシアで日系企業が会社設立する手順・費用&必要書類

- 【簡単解説】インドネシアで内資法人(PMDN)を設立する手続き・手順&費用

- インドネシアで「ノミニー利用」をするべきかどうかを徹底考察

- 【簡単解説】インドネシアで駐在員事務所を開設する手順・費用&必要書類

- 【簡単解説】インドネシアでの雇用代行(EOR)サービスについて

- 【簡単解説】インドネシアの法律・法的規制 一覧

- 日本とインドネシアの「労務関連法規の違い」 比較一覧

- 【雇用・給与編】インドネシアの人事・労務に関するトラブル事例集

- 【労働組合編】インドネシアの人事・労務に関するトラブル事例集 その2

- 【初心者向け】インドネシアの税務・税制について

- インドネシアでの税理士・会計事務所の選び方

- インドネシアでの通関・税関(輸出入)手続きのやり方について

- インドネシアの通関・税関トラブル事例集

インドネシアビジネス 必読記事